Veröffentlicht am 22.12.2022

von Thomas Hapala, geprüfter Lohnverrechner

Wissenswertes zur Lohnverrechnung 2023

Auch dieses Jahr bringt der Jahreswechsel zahlreiche Neuerungen in der Personalverrechnung mit sich. Ausschlaggebend dafür sind vor allem die Teuerungs-Entlastungspakete, welche die Bundesregierung als Maßnahme gegen die hohe Inflation auf den Weg gebracht hat, sowie die Ökosoziale-Steuerreform von 2021, die u.a. eine Senkung der 2. und 3. Tarifstufe vorsieht.

Abschaffung der kalten Progression

Die kalte Progression war über viele Legislaturperioden hinweg ein innenpolitisch bestimmendes Thema. Mit dem Teuerungs-Entlastungspaket II hat die Bundesregierung den Rat vieler Expert:innen befolgt und der heimlichen Steuererhöhung einen Riegel vorgeschoben.

Dies geschieht, indem die Grenzbeträge der Progressionsstufen (mit Ausnahme der höchsten Stufe), sowie die negativsteuerfähigen Absetzbeträge (z. B. Verkehrsabsetzbetrag, Alleinerzieher:innen- und Alleinverdiener:innenabsetzbetag) jährlich um zwei Drittel der Inflation angepasst werden. Ausschlaggebend für die Anpassung ist dabei das arithmetische Mittel des Verbraucherpreisindex innerhalb eines Zwölfmonatszeitraums von Juli bis Juni. Über das verbleibende Drittel der Inflationsrate kann die Bundesregierung weiterhin verfügen, ist dabei aber verpflichtet, dieses für Maßnahmen zur steuerlichen Entlastung der Bevölkerung zu nutzen.

Durch die Anhebung der Grenzbeträge und die Erhöhung mancher Absetzbeträge ergibt sich folgende (monatliche) Lohnsteuertabelle für das Jahr 2023:

| Lohnsteuertabelle (monatlich) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| LSt-BMG bis | Grenz- steuersatz | allg. Abzug | Abzug von Absetzbeträgen | |||||||

| Fabo Plus <18 | Fabo Plus >18 | Verkehrs- absetzbetrag | AVAB/AEAB für | |||||||

| ganz | halb | ganz | halb | 1 Kind | 2 Kinder | jedes weitere | ||||

| 985,42 | 0,00% | |||||||||

| 1.605,50 | 20,00% | 197,08 | 166,68 | 83,34 | 54,18 | 27,09 | 35,08 | 43,33 | 58,67 | 19,33 |

| 2.683,92 | 30,00% | 357,63 | 166,68 | 83,34 | 54,18 | 27,09 | 35,08 | 43,33 | 58,67 | 19,33 |

| 5.184,33 | 41,00% | 652,86 | 166,68 | 83,34 | 54,18 | 27,09 | 35,08 | 43,33 | 58,67 | 19,33 |

| 7.771,00 | 48,00% | 1.015,77 | 166,68 | 83,34 | 54,18 | 27,09 | 35,08 | 43,33 | 58,67 | 19,33 |

| 83.344,33 | 50,00% | 1.171,19 | 166,68 | 83,34 | 54,18 | 27,09 | 35,08 | 43,33 | 58,67 | 19,33 |

| darüber | 55,00% | 5.338,40 | 166,68 | 83,34 | 54,18 | 27,09 | 35,08 | 43,33 | 58,67 | 19,33 |

Nicht mit der Abschaffung der kalten Progression in Verbindung stehend, aber ebenfalls in der Lohnsteuertabelle 2023 enthalten, sind die im Zuge der Ökosozialen-Steuerreform beschlossenen neuen Steuersätze der zweiten und dritten Tarifstufe. Hier sinkt der Steuersatz in der zweiten Tarifstufe von 32,50 % auf 30,00 % und in der dritten Tarifstufe von 42,00 % auf 41,00 %. Für 2024 ist eine Senkung um einen weiteren Prozentpunkt auf 40,00 % geplant.

Was ist kalte Progression?

Von kalter Progression spricht man, wenn das tatsächlich gezahlte Entgelt für geleistete Arbeit (Nominallohn) steigt, die Kaufkraft dieses Entgelts unter Berücksichtigung der Inflationsrate (Reallohn) allerdings sinkt. Schuld an diesem Phänomen sind zum einen das österreichische Steuerwesen, welches die Lohn- bzw. Einkommenssteuer in mehrere Progressionsstufen unterteilt, und zum anderen die Inflation, welche dafür verantwortlich ist, dass die Lebenshaltungskosten stetig ansteigen.

Im Zusammenspiel von progressiven (einkommensabhängigen) Steuertarifen und der Preissteigerungsrate, kommt es zu einer andauernden Steuermehrbelastung, welche darin resultiert, dass trotz gleichbleibender oder sogar höherer Bezüge die Kaufkraft immer geringer wird.

Welche Auswirkungen die Abschaffung der kalten Progression hat, wollen wir anhand eines Beispiels veranschaulichen:

Frau Kalt ist alleinerziehende Mutter eines Kindes und erhält monatlich ein Entgelt von EUR 3.200,--. Im Vergleich zum Vorjahr bleibt Frau Kalt 2023 monatlich EUR 55,09 mehr Netto vom Brutto.

| Frau Kalt | 2022 | 2023 |

|---|---|---|

| Bruttomonatsbezug | 3200,00 | 3200,00 |

| Dienstnehmer:innenanteil Sozialversicherung | 579,84 | 579,84 |

| Lohnsteuer Bemessungsgrundlage | 2620,16 | 2620,16 |

| Grenzsteuersatz | 42,00% 1100,47 | 30,00% 786,05 |

| Allgemeiner Abzug | -620,87 | -357,63 |

| Fabo Plus <18 ganz | -166,68 | -166,68 |

| Verkehrsabsetzbetrag | -33,33 | -35,08 |

| AEAB | -41,17 | -43,33 |

| Lohnsteuer | 238,42 | 183,33 |

| Nettomonatsgehalt | 2381,74 | 2436,83 |

Reduktion der Dienstgeber:innenabgaben

Über die Reduktion des Dienstgeber:innenbeitrags zum FLAF (DB) herrschte seit Bekanntwerden des Vorhabens Aufruhr in der Fachwelt. Nicht die Verminderung von 3,9 % auf 3,7 % war hierfür der Anstoß, sondern der Plan der Bundesregierung, diese für 2023 und 2024 an eine lohngestaltende Vorschrift (z. B. Kollektivvertrag) zu knüpfen. Diese Vorgehensweise erschien nicht nur rechtlich fragwürdig, sondern auch in der Praxis schwer umsetzbar.

Mittlerweile haben sich die Wogen dank eines vom BMAW (Bundesministerium für Arbeit und Wirtschaft) herausgegebenen FAQ zur Senkung der Lohnnebenkosten allerdings geglättet. In diesem wird dezidiert die Möglichkeit einer innerbetrieblichen Senkung hervorgehoben, solange diese für alle Dienstnehmer:innen oder für eine bestimmte Gruppe erfolgt. Dafür bedarf es einer formlosen Festlegung. Das BMAW empfiehlt, einen Aktenvermerk für allfällige Kontrollen mit folgendem Inhalt anzulegen:

''Gemäß § 41 Abs 5a Z 7 Familienlastenausgleichsgesetz wird der Dienstgeberbeitrag für alle Dienstnehmer, für die der Beitrag zu entrichten ist, in den Jahren 2023 und 2024 mit 3,7% der Beitragsgrundlage festgelegt.''

Lohnbot-User:innen erhalten ab Anfang kommenden Jahres in den Unternehmenslohndaten eine Auswahlmöglichkeit, in welcher Höhe der DB abgerechnet werden soll (Standardwert: 3,9 %). Gleichzeitig stellen wir ein Muster für den vom BMAW empfohlenen Aktenvermerk gratis zum Download zur Verfügung.

Neben dem DB wird zum Zweck der Reduktion von Lohnnebenkosten auch die Unfallversicherung von aktuell 1,2 % auf 1,1 % gesenkt.

Pendlerpauschale und Pendlereuro

Auch bei der Verrechnung von Pendlerpauschale-beziehenden Pendler:innen gibt es für 2023 Neuigkeiten. Insbesondere das Verhältnis zwischen Pendlerpauschale und ''Öffi-Ticket'' (auch ''Jobticket'') erfährt eine Änderung. Die bisherige Regel sah vor, dass Pendlerpauschale beziehende Dienstnehmer:innen, die gleichzeitig von ihrem:r Dienstgeber:in ein ''Öffi-Ticket'' erhalten, nur außerhalb des Geltungsbereichs des ''Öffi-Tickets'' Anspruch auf Pendlerpauschale haben.

Dies ändert sich nun durch das Abgabenänderungsgesetz 2022. Ab 1. Jänner kommenden Jahres vermindert sich das Pendlerpauschale um den vom/von der Arbeitgeber:in getragenen Anteil der Kosten für das ''Öffi-Ticket''. Dabei ist es unerheblich, ob die Kosten nur zum Teil oder zur Gänze vom/von der Arbeitgeber:in getragen werden.

Weiters ist zu beachten, dass die befristete Erhöhung des Pendlerpauschales und des Pendlereuros nur noch bis zum 30. Juni gilt. Lohnbot User:innen sind angehalten, die erhöhten Werte im Juli 2023 wieder durch die bisherigen Werte (lt. Pendlerrechner) zu ersetzen - betroffene Unternehmen werden rechtzeitig von uns informiert. Über eine Verlängerung der Maßnahme ist aktuell nichts bekannt. Um die hohen Energiekosten abzufedern und Pendler:innen zu entlasten, beschloss die Bundesregierung im Mai dieses Jahres eine befristete Erhöhung des Pendlerpauschales um 50 % und eine Vervierfachung des Pendlereuros.

Abgabenfreie Teuerungsprämie

Die mit dem Teuerungs-Entlastungspaket einhergehende abgabenfreie Teuerungsprämie kann auch im Kalenderjahr 2023 ausbezahlt werden. Weiterhin gilt eine allgemeine Abgabenfreiheit bis EUR 2.000,--. Für weitere abgabenfreie EUR 1.000,-- bedarf es einer lohngestaltenden Vorschrift (z. B. Kollektivvertrag oder Auszahlung an alle Arbeitnehmer:innen oder eine bestimmte Gruppe). Mehr Informationen zum Teuerungs-Entlastungspaket und die abgabenfreie Teuerungsprämie erhalten Sie in unserem Blogbeitrag zu diesem Thema.

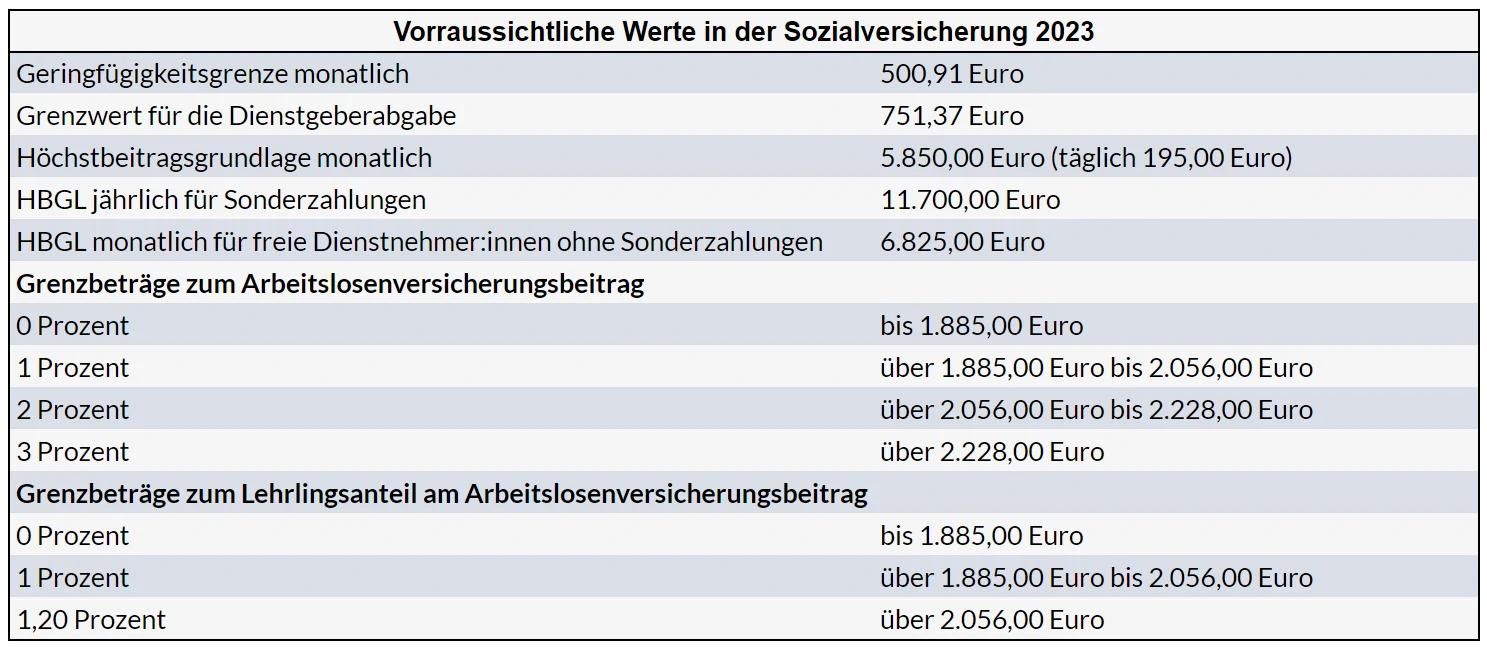

Neue Geringfügigkeitsgrenze 2023

Die Geringfügigkeitsgrenze wird 2023 voraussichtlich (offizielle Kundmachung steht noch aus) bei EUR 501,91 liegen.

Für Mitarbeiter:innen, die bis zum 31. Dezember des Vorjahres vollversichert waren und nun durch die Erhöhung der Geringfügigkeitsgrenze nur noch teilversichert wären, gilt eine Übergangsbestimmung. Diese sieht den Weiterverbleib in der Vollversicherung vor, wenn sich das monatliche Entgelt zwischen den jeweiligen Geringfügigkeitsgrenzen des vergangenen und des aktuellen Kalenderjahres befindet.

Beispiel: Ihre Mitarbeiterin bezog im Dezember 2022 ein Entgelt von EUR 490,-- und war daher vollversichert. Bei unverändertem Entgelt erhöht sich die Geringfügigkeitsgrenze mit Jänner 2023 auf EUR 500,91. Da das Entgelt von Dezember 2022 zwischen der letzt- und diesjährigen Geringfügigkeitsgrenze liegt, bleibt die Mitarbeiterin vollversichert.

Die Vollversicherung endet, sobald das Entgelt die für die Vollversicherung ausschlaggebende Geringfügigkeitsgrenze unterschreitet.

Konnten wir Ihr Interesse wecken?

Dann vereinbaren Sie doch einfach einen kostenlosen Kennenlern- Termin.

Oder testen Sie unser Onlineservice, gratis und unverbindlich.

oder